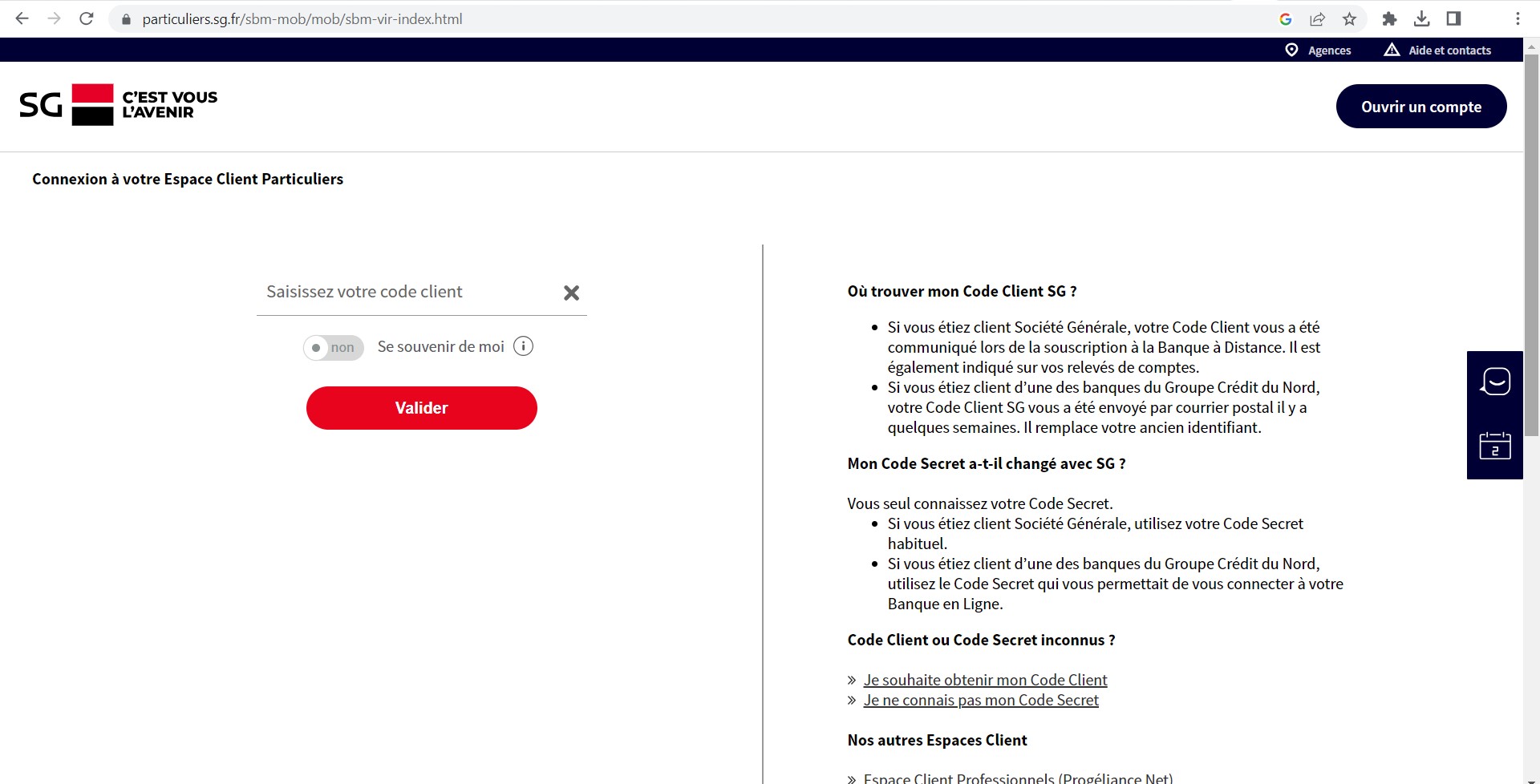

Accéder à son espace client Société Générale demande aujourd’hui une attention particulière à l’authentification et à la sécurité des comptes en ligne. Les procédures récentes combinent contrôle renforcé et outils mobiles pour simplifier la validation des opérations sensibles.

La lecture suivante présente les éléments pratiques pour se connecter, récupérer ses identifiants et limiter les risques de fraude, tout en comparant les offres des principaux acteurs bancaires. Les points essentiels suivent dans la section A retenir :

A retenir :

- Authentification renforcée systématique pour actions sensibles

- Identifiant client indiqué sur les courriers et relevés

- Code Secret à six chiffres personnel et non partagé

- Utilisation recommandée de l’application et du Pass Sécurité

Suite aux enjeux de connexion, comprendre l’accès à l’Espace Client Société Générale

Cette section détaille le processus d’accès pour les particuliers et les professionnels délégués, avec des exemples concrets d’usage. Sophie, cliente depuis plusieurs années, illustre le parcours quand elle reçoit son identifiant et configure son Code Secret.

Selon Société Générale, l’Identifiant client est communiqué lors de la souscription et figure aussi sur les relevés, ce qui facilite la restitution si l’utilisateur l’égares. La prochaine sous-partie compare les éléments d’accès entre banques, en précisant les différences fonctionnelles.

Banque

Identifiant communiqué

Code secret

Authentification renforcée

Société Générale

Courrier de bienvenue et relevé

6 chiffres personnel

Oui, tous les 180 jours possible

Crédit Agricole

Courrier et espace adhérent

6 chiffres ou mot de passe

Oui via appli

BNP Paribas

Courrier d’ouverture

6 chiffres ou code

Oui, sécurisation mobile

La Banque Postale

Document d’accès et relevé

6 chiffres

Oui, via application

Étapes de récupération :

- Vérifier courrier de bienvenue ou relevé

- Demander restitution via lien sécurisé

- Contacter agence en cas d’impossibilité

« J’ai retrouvé mon Identifiant grâce au SMS envoyé après l’ouverture du compte »

Jean D.

En pratique, si le numéro de téléphone était connu, l’envoi par SMS accélère la restitution et réduit les erreurs de saisie. Selon ANSSI, la double vérification des éléments d’accès limite les risques d’usurpation et améliore la sécurité globale.

Avant d’aborder les méthodes pour réinitialiser un Code Secret oublié, examinons les options offertes par d’autres acteurs bancaires du marché. Le panorama suivant éclaire les choix opérationnels pour l’utilisateur.

En conséquence, gérer son Code Secret et les demandes de renouvellement

Après avoir identifié l’origine de l’accès, le lecteur doit connaître les motifs valables pour demander un nouveau Code Secret et la procédure associée. Plusieurs situations courantes exigent une réinitialisation, par exemple une longue absence de connexion ou une perte manifeste du code.

Selon Société Générale, les clients qui n’ont pas utilisé la banque en ligne durant six mois doivent redemander un Code Secret pour restaurer l’accès sécurisé. Cette règle vise à protéger les comptes dormants et à rafraîchir les méthodes d’authentification.

Demande de nouveau Code Secret :

- Accéder au lien dédié à la réinitialisation

- Vérifier identité via pièces et SMS

- Réception d’un nouveau code par courrier ou SMS

« J’ai demandé la réinitialisation après un déménagement, la procédure a été claire et rapide »

Marie L.

Pour les utilisateurs délégués professionnels, la démarche diffère et demande l’intervention de l’administrateur du compte entreprise. Selon Banque de France, la gestion des droits d’accès professionnels nécessite une traçabilité stricte pour des raisons réglementaires.

Nous verrons ensuite comment l’authentification renforcée et les outils mobiles comme le Pass Sécurité améliorent la validation des opérations. Cette évolution technologique change les bonnes pratiques de connexion.

Par ailleurs, adopter le Pass Sécurité et les bonnes pratiques anti-fraude

Ce passage explique pourquoi l’usage d’un dispositif mobile tel que le Pass Sécurité est devenu central dans la validation des opérations sensibles. Les banques, incluant Boursorama Banque et Hello bank!, multiplient les méthodes d’authentification pour réduire la fraude.

Selon ANSSI, l’authentification à deux facteurs combinée à des habitudes de navigation sécurisées diminue notablement les tentatives d’escroquerie via phishing. L’utilisateur doit paramétrer son application et activer les notifications de sécurité.

Pratiques recommandées :

- Activer les notifications de l’application bancaire

- Ne jamais partager le Code Secret ou identifiants

- Vérifier l’adresse du site avant toute saisie

Tableau comparatif fonctionnalités :

Fonction

Société Générale

La Banque Postale

LCL

Pass Sécurité

Disponible via Appli SG

Disponible via appli mobile

Application et token

Notifications en temps réel

Oui

Oui

Oui

Authentification renforcée périodique

Tous les 180 jours possible

Selon paramètres

Selon paramètres

Assistance en cas de fraude

Hotline et agence

Hotline et agence

Hotline dédiée

« Le Pass m’a évité une opération non autorisée en détectant une activité inhabituelle »

Paul R.

Enfin, l’intégration de bonnes pratiques personnelles reste indispensable malgré les protections techniques offertes par les banques. Une attitude vigilante complète toujours les systèmes de sécurité et protège mieux les épargnes.

Un autre aspect utile consiste à connaître les points de contact en cas de suspicion de fraude, ce que nous aborderons dans la partie suivante. Ce passage aidera à agir rapidement et efficacement.

Comment détecter une connexion suspecte

Cette sous-partie explique les signes révélateurs d’une connexion frauduleuse, accompagnée d’exemples pratiques et de conseils concrets. Sophie a remarqué une notification inattendue et a contacté son conseiller pour vérifier l’opération.

Signes visibles d’alerte :

- Notifications d’accès à des horaires inhabituels

- Demandes récurrentes de réinitialisation

- Opérations inconnues sur le relevé

Procédures en cas de fraude suspectée

Ce passage décrit les démarches immédiates pour bloquer une carte, signaler une opération et contacter l’assistance de la banque. Agir rapidement augmente les chances de récupération des fonds et limite l’impact.

Contacts recommandés :

- Numéro d’urgence de la banque

- Signalement via appli ou agence

- Déclaration aux autorités compétentes

« J’ai bloqué ma carte en ligne puis j’ai confirmé avec l’agence locale »

Anna M.

Pour approfondir, la vidéo suivante présente une démonstration pratique de l’activation du Pass Sécurité et des notifications. Elle permet de visualiser les étapes et les éléments de vérification à cocher.

Vidéo explicative :

Un second tutoriel montre la procédure de récupération d’identifiant et de demande de nouveau Code Secret pour les clients ayant changé d’agent. Cette ressource complète les consignes écrites et rassure l’utilisateur.

Rappel utile : les offres concurrentes comme Monabanq et Boursorama Banque offrent des procédures similaires, mais les modalités d’envoi des identifiants peuvent varier. Comparer les parcours reste utile pour adapter sa vigilance.

Pour terminer, quelques recommandations pratiques et un dernier avis d’un conseiller permettent d’aborder la gestion quotidienne des comptes en toute sérénité. Cette progression mène naturellement au rappel des sources et références utilisées.

« L’assistance a répondu rapidement et m’a guidé vers la réinitialisation sécurisée »

Conseiller bancaire

Source : Société Générale, « Aide à la connexion », societegenerale.fr, 2025 ; ANSSI, « Guide d’hygiène informatique », ANSSI, 2021 ; Banque de France, « Paiements et sécurité », Banque de France, 2023.